2024年度から新NISAが始まります。ここでは、投資の世界を知ったきっかけから、踏み出す際に知っておくべき重要なトピック、私達夫婦が取り入れている投資スタイルについて解説していきます。

目次

NISAを知ったきっかけ

銀行で通帳を再発行する際に、職種を記載する欄に「看護師」と記載した時の話です。

担当してくださった銀行員から、こんな投資の話を持ち掛けられました。

今後お子さんが生まれた時や老後に備えた資産運用にご興味はありませんか?

国で推奨しているNISAという制度はご存じでしょうか?

どんな制度なんですか?

20代のうちから少しずつ投資する事で、資産を増やしていけますよ。

国が推している制度なので、安心です。おすすめの投資先も紹介しますね。

担当してくれた方が、30分程度丁寧に説明してくれたのですが、当時の私には何の話かよくわかりませんでした。NISAという制度を知るきっかけになりましたが、その場では紹介してくれた資料をもらい帰宅することにしました。

家に帰ってからNISAや株式投資に関連する本を4-5冊を読んで出した結論は、

『長期的にインデックスファンドに投資し続ける』です。

今思えば銀行員の言われるがままに投資先を決断しなくて良かったと心底思います。

インデックスファンドに決めた3つの理由

1.投資先が分かりやすい

投資の種類にはアクティブファンドとインデックスファンドがあります。

超大雑把に理解したイメージ

インデックスファンド:特定の地域の売り上げ上位を誇るカジノ全体に投資

アクティブファンド:独自の調査とメソッドで売り上げを目指すプロのギャンブラーに投資

アクティブファンドは、ファンドマネージャーと呼ばれる運用のプロフェッショナルが投資判断をしています。ファンドマネージャーは、企業取材等を通して様々な企業を調査・分析することで組入銘柄を決定しているようです。ただ、ファンドマネージャーがどこの誰なのかも不明、調査分析の内容や調査方法も機密事項となっています。

一方でインデックスファンドは、株式市場全体の成長に投資する方法です。

株式市場の代表する500社で構成されるS&P500を例にすると、時価総額に応じて常に上位500位の解者の株に分散投資し続けていく投資スタイル。投資先の企業も明確であり、シンプルなのが特徴。

アクティブファンドが悪いとかではなく、大切なお金を託すという意味で

私達夫婦は投資先が分かりやすいことを重視しました。

2.運用コストを最小限にしたい

投資の右も左も分からなかった時、夫婦でこんな会話をしていました。

運用コスト2%って高いのかな?

消費税が10%だから安い方なんじゃない?

日経新聞社の記事「インデックス対アクティブ 投信はどっちを選ぶ マネーの常識・非常識」によると、日経平均・TOPIXに連動するインデックスファンドの信託報酬の平均は0.7%、アクティブ型の平均は1.6%とあります。

運用コストの厄介な部分として、支払った金額が分かりづらい事です。

アクティブファンドは、インデックスファンドと異なり、調査費用がコストに上乗せされます。中には収益を上げるために株を売り買いを繰り返すものもあり、更にその運用コストも上乗せされてしまっています。また、販売手数料もインデックスと比べると高い傾向にあります。

S&P500と1%の手数料を乗せた時のパフォーマンス比較(1993年~2018年)によると、

運用コストが1%増えると、100万を25年間投資した場合、最終資産が135万円もの差が出ます(1$:100円の場合)。投資総額が1000万だった場合、数千万の差になる事が予想されます。

新NISAは投資上限が1800万までだから

出来る限り運用コストは抑えておいた方がいいね

銀行から勧められた投資信託が1.5%位だったから

言われるがままにしなくて本当に良かった

今ではこんな会話をしています。当時の考えの甘さが伺えます。

3.圧倒的にインデックス投資の方が、アクティブ投資よりも好成績

最終的な決め手は、プロのファンドマネージャーが高い運用コストをかけているにも関わらず、アクティブファンドが成果を残せる確率は僅か15%程度しかない事です。

ちなみに、NISAの存在を教えてくれた銀行員がオススメしてくれた金融商品は、アクティブファンドも含めた運用コストが1~1.5%のファンドばかりでした。無知な顧客に手数料の多い商品を売る事で、インセンティブを受け取るという話もあるみたいです。教えてくれた担当者の方には感謝していますが、まさに当時の私は、鴨が葱を背負ってる状態だったのかもしれません。

経験談として言えることは

新NISAの時代に流されて、紹介されるままに投資先を決めないで!

10年20年と付き合えるインデックスファンドをじっくり探すことが一歩!

これに尽きます。

私達夫婦は、インデックスファンドで可能な限り運用コストを抑えたファンドを選択しました。

4%ルール + 自由を手に入れる3つのステップ

4%ルールとは

トリニティー大学で発表された論文を根拠にした法則

投資利益の4%の資産で1年間の生活費を賄う事が出来れば、貯蓄が30年以上持続する可能性が95%になる。つまり、生活費<資産運用利益を目指せば、FIREを達成させることが出来るという研究論文です。

少し難しい話になってしまいますが、

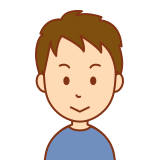

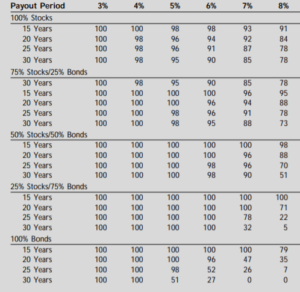

Stockは株式、Bondsは債権の比率をそれぞれ表しています。

Yearsは引き落とす年数、%は投資資産の引き落とす割合を示しています。

保有している資産が100%株式投資の場合、4%取り崩した場合を想定すると、30年後に資産が無くならない可能性が98%になります。

もし、株式投資50%、債券50%で4%取り崩しを30年続ける事を想定すると、資産が無くならない可能性が100%という表の見方をしていきます。

<表1 1926~1995年のときの成績(世界恐慌含む)>199802retire (aaii.com)

自由を手に入れる為のステップ① 生活費を把握する

まず私達が取り組んだ事は、今の収支の把握することです。

おすすめの家計簿アプリも沢山あるので、是非自分に合ったものを利用してみてください。

妻には毎月家計簿を計算するよう言われていますが、

大体1-3か月やれば凡その生活費は把握できます。

私達の場合は、年間約300万の生活費がかかっている事が分かりました。

4%ルールを適応するが、単純に300万×25倍の7500万の資産形成が必要になる計算になります。

自由を手に入れる為のステップ② 実際にシミュレーション

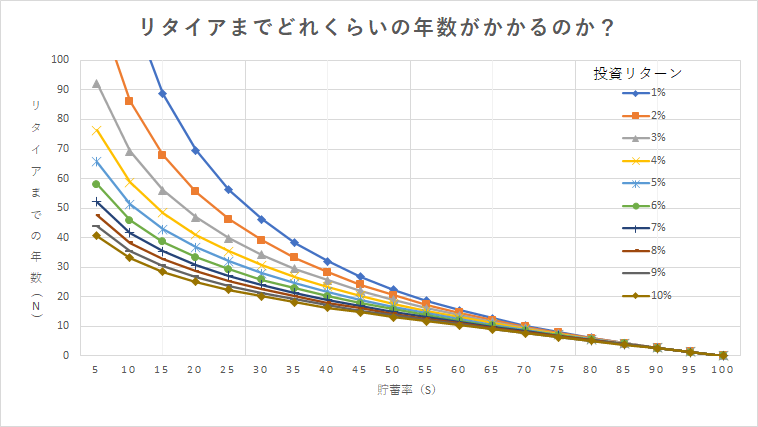

FIREを目指す期間は、収入の貯蓄率でシミュレーションできます。

例えば年収1000万の人でも高級車やタワーマンション、高級ブランドなどで生活費が9割を占め、貯蓄1割だった場合、FIRE出来るまで最速で30年以上かかる事が分かります。

一方、年収500万でも生活費を250万に抑え、年間250万貯蓄した場合、最速で12-3年でFIREを達成させることができます。

https://yutorimylife.com/wp-content/uploads/2021/05/image-19.png

上のグラフからも明らかなように、

大切なのは貯蓄額ではなく貯蓄率です。

節約で支出を抑え、投資に回した分、FIREが早くなります。

だからこそ、最初のステップの生活費の把握は凄く重要なんです。

自由を手に入れる為のステップ3 4%ルールの問題点に備える

不足の事態に備えて、ある程度の現金を保有しておく

又は、取り崩し率を3-3.5%を想定した資産形成をする方が堅実かもしれません。

4%ルールにも問題点があります。

- 研究結果が古い。

- 国の税金や物価が想定よりも大幅に増加する可能性

- FIRE後に長期の株価暴落が起き、想定よりも取り崩す資産が多くなるリスク

トリニティースタディーの研究は1998年と古いデータになります。

そこで、50年後を予想したカナダの論文を紹介させてください。

株式100%保有の場合、4%ルールを50年運用すると

10%の人は資産を使い果たしてしまう計算になります。

日本では超高齢化社会による社会保障費増大や物価上昇率を考慮すると、今よりも20-30年後の生活費は確実に増えていきます。

FIREを目指す場合は、慎重派の方は3.5%の取り崩しを検討した資産形成をされた方が堅実かもしれません。その場合、もし年間の生活費が300万の方は、約8500万資産形成できればFIREを達成できます!

投資スタイル:投資を始めて数年で得た最大の報酬

資産形成7500万とか正直難しいなと諦めてしまいそうな金額でした。

他に方法はないかと調べていくと、FIREの中でもサイドFIREという種類もある事を知りました。

サイドFIREは、辞めた後も自分が好きな事/挑戦したい仕事をすれば、いつでも今の仕事を辞める選択ができる状態のことです。この「いつでも辞められる選択」がある状態を目指すことは、実感として物凄く精神的な支えになります。私達夫婦は、この状態を目指すことを人生の一つの共通目標にしたことで、以前よりも些細な仕事の不安が気にならなくなりました。

私達の投資スタイルは、至ってシンプルです。

- 資産形成を5000万まで蓄える

- 月の生活費10万程度でも好きな仕事/やりたい仕事で稼ぐ

- 疲れた時は、資産形成から取り崩す

- 余剰金は、市場相場に合わせて即金性のある現金貯蓄にするか投資に回すか判断

目標金額を7500万から5000万にした理由として、早い段階で一度退職して30-40代の今しかできない事に時間や経験を優先させたかったからです。

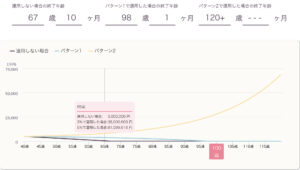

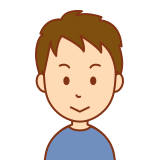

資産形成を5000万まで蓄えた後のパターン比較

パターン① 株式投資5000万まで貯蓄した資産に手を付けず、利回り3~5%で資産運用した場合

60歳までに資産は9000万‐1億3000万まで増加します。

パターン② 株式投資5000万から毎月15万ずつ取り崩した場合

65歳で3800万‐8100万資産が残る計算になります。

パターン③ 株式投資5000万から毎月25万取り崩した場合

年率3%運用で62歳までに資産が枯渇する計算になります。

※もう少し詳細にリターンとリスクをシミュレーションされたい方は、下記のサイトを参照してください。

「取り崩しシミュレーション 投資信託なら三菱UFJ国際投信」

少なくとも5000万資産形成した後は、例えどちらかが働けない状態になったとしても、

パターン②のように月10万の仕事を一定期間だけ稼げば、後は今の生活水準を低くしなくても生活を続ける事が可能になります。月10万の仕事であれば、月の半分日中勤務、又は単発の夜勤バイト数回で足りる計算です。

投資を始める前は

夜勤もある中で、体調を崩さずいつまでこの仕事を続けられのかな…

仕事を続けた先に、自分は幸せなんだろうか…

そんな自分でコントロールできないネガティブな未来ばかり考えてしまい、憂鬱な時期もありました。

投資を始めてからは、夫婦で何をしたいかをよく話しています。

・南極に行きたい、海外を長期滞在してみたい

・夏休み中に息子とバックパッカーしてみたい

・イベントナースやツアーナースとして働いてみたい

・応援ナース、派遣ナースも体験してみたい。

・看護師関係なく、カフェでアルバイトもしたい

そんな家族の未来の時間をいつまでも話せる時間に切り替える事ができました。

まとめ

私達は、投資金額5000万を目標に長期的にインデックス投資を続ける事でサイドFIREを目指す投資スタイルを取ることにしました。

投資生活の過程で、自分の人生をコントロールしている感覚を持てることができ、未来に向けた柔軟な考えができるようになりました。

投資を始めて数年で、目的が資産形成から人生の幸福度に切り替えられるようなった事が、一番の利益かもしれません。

今回の内容が、少しでも参考になれたら嬉しいです。それでは、また。

Last Updated on 2年 by keigo

コメント